FVA Rechner

Der FVA-Rechner (Zukunftswert der Annuität 🇺🇸 oder Englisch: Future Value of Annuity) ist ein kompaktes Tool, das dir hilft, den Wert einer Reihe von gleichen Zahlungsströmen zu einem Zeitpunkt in der Zukunft zu berechnen. Mit anderen Worten: Mit diesem Rechner kannst du den Zukunftswert einer Reihe regelmäßiger Zahlungen schätzen. Du kannst ihn auch benutzen, um herauszufinden, wie hoch eine Rentenzahlung, eine Periode oder ein Zinssatz ist, wenn andere Werte angegeben werden. Außerdem kannst du dich über verschiedene Arten von Renten informieren und einen Einblick in den analytischen Hintergrund erhalten.

Wenn dich dieses Thema interessiert, solltest du dir auch den Zeitwert des Geldes Rechner 🇺🇸 ansehen!

Was ist eine Annuität?

Annuität bezieht sich auf eine bestimmte Art von Finanzkonstruktion, die eine Reihe von Zahlungen über einen bestimmten Zeitraum beinhaltet, unabhängig von der Richtung des Geldflusses (d. h. das Geld wird an dich gezahlt oder du zahlst das Geld an jemand anderen). Annuitäten müssen außerdem zwei Bedingungen erfüllen: Die Zahlungen müssen gleichmäßig hoch sein und in festen Abständen erfolgen. Zum Beispiel sind 200€, die am Ende jedes der nächsten zehn Jahre gezahlt werden, eine 10-jährige Annuität.

Wenn du es mit einer Annuität zu tun hast, gibt es zwei Aspekte zu beachten: den gegenwärtigen und den zukünftigen Wert der Annuität. Dieser Rechner schätzt den zukünftigen Wert der Annuitäten für dich. Wenn du jedoch den Gegenwartswert herausfinden möchtest, besuche unseren Gegenwartswert von Annuitäten Rechner 🇺🇸.

Arten von Annuitäten

Es gibt mehrere Möglichkeiten, Annuitäten zu klassifizieren. Du magst vielleicht schonmal von einer Lebensrentegehört haben, bei der die Zahlungen für den Rest des Lebens des Käufers (Rentenempfängers) geleistet werden. Da diese Art von Annuität nur unter bestimmten Umständen gezahlt wird, nennt man sie bedingte Annuität (d. h. sie hängt davon ab, wie lange die Person lebt). Wenn der Vertrag den Zeitraum im Voraus festlegt, sprechen wir von einer sicheren oder garantierten Annuität.

Annuitäten werden auch nach der Variabilität der Zahlungen unterschieden. Es gibt feste Annuitäten, bei denen die Zahlungen konstant sind, aber es gibt auch variable Annuitäten, bei denen du die Zahlungen ansammeln und dann steuerbegünstigt investieren kannst. Es gibt auch Aktienindex-Annuitäten, bei denen die Zahlungen an einen Index gekoppelt sind.

Das wichtigste Unterscheidungsmerkmal von Annuitäten aus Sicht des Rechners ist der Zeitpunkt der Zahlungen.

In diesem Zusammenhang gibt es zwei Arten von Annuitäten:

-

Nachschüssige Annuität (oder aufgeschobene Annuität): Die Zahlungen erfolgen am Ende der Perioden – Hypotheken, Autokredite und Studienkredite sind üblicherweise gewöhnliche Annuitäten.

-

Vorschüssige Annuität: Die Zahlungen erfolgen zu Beginn jeder Periode – Miet- und Leasingraten, Lebensversicherungsprämien und Lotterieauszahlungen (wenn du das Glück hast, eine zu gewinnen!) zählen dazu.

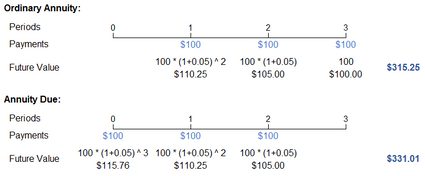

Am einfachsten lässt sich der Unterschied zwischen diesen Arten von Annuitäten an einem Beispiel erklären. Nehmen wir an, du zahlst drei Jahre lang jährlich 100€ ein, und der Zinssatz beträgt 5%; du hast also eine Annuität von 100€ für 3 Jahre und 5%.

Auszahlungsbetrag = 100€

Zinssatz = 5%

Laufzeit der Annuität = 3 Jahre

Die folgende Grafik zeigt die Zeiträume der beiden Arten von Annuitäten mit ihren zukünftigen Werten. Wie du siehst, erfolgt bei einer fälligen Annuität jede Zahlung ein Jahr vor der Zahlung bei der gewöhnlichen Annuität. Die vorgezogenen Zahlungen wirken sich sofort auf den zukünftigen Wert der Annuität aus, da das Geld länger auf deiner Bank bleibt und daher eine zusätzliche Periode lang Zinsen erhält. Daher ist bei der vorschüssigen Annuität der zukünftige Wert der Annuität höher als bei der nachschüssigen Annuität.

Die Grafik erklärt auch visuell, wie der zukünftige Wert einer Annuität berechnet wird: Er ist lediglich die Summe der in jedem Jahr geschätzten, nach der Zinseszinsmethode berechneten Zahlungsströme. Wie berechnet man diese einzelnen Zahlungen? Schau dir unser Beispiel für die nachschüssige Annuität an. Die erste Zahlung wird für zwei Perioden verzinst, die zweite für eine Periode, und die dritte wird nicht verzinst, weil sie am Ende der Laufzeit der Annuität erfolgt. Dies ist ein Beispiel für den Zinseszins, der in der Finanzwelt häufig vorkommt und bei dem die Zinsen auf die Zinsen berechnet werden.

Dieser Ansatz mag einfach klingen, aber die Berechnung kann mühsam werden, wenn die Annuität einen längeren Zeitraum abdeckt. Außerdem können andere Faktoren auftauchen, die berücksichtigt werden müssen und die Berechnung noch weiter verkomplizieren. Im folgenden Abschnitt erfährst du, wie du unseren Zukunftswert-der-Annuität-Rechner auf jedes noch so komplexe Szenario anwenden kannst.

Wie benutze ich den FVA-Rechner?

Wir hoffen, dass wir dir im vorherigen Abschnitt einen Einblick in die Funktionsweise einer nachschüssigen Annuität gegeben haben. Mit unserem Rechner für den Zukunftswert der Annuität kannst du jedoch auch komplexere Finanzprobleme lösen. In diesem Abschnitt erfährst du, wie du diesen Rechner benutzen kannst und welche mathematischen Hintergründe ihm zugrunde liegen.

Werfen wir zunächst einen kurzen Blick auf die Parameter und Begriffe, die dir in unserem Rechner begegnen können:

-

Zahlungsbetrag (ZB) ist der ein- oder ausgezahlte Betrag (Cashflow) für jede Periode.

-

Zinssatz (r) ist der jährliche nominale Zinssatz, ausgedrückt in Prozent.

-

Laufzeit ist die Laufzeit der Annuität.

-

Aufzinsungshäufigkeit (m) bezieht sich auf die Anzahl der Aufzinsungen. Bei jährlicher Aufzinsung z. B. ist m = 1, bei vierteljährlicher ist m = 4, bei monatlicher ist m = 12, usw. Du kannst die Aufzinsungshäufigkeit auch als kontinuierliche wählen, was eine extreme Form und die theoretische Grenze der Aufzinsungshäufigkeit ist. In einem solchen Fall ist m = unendlich.

-

Die Zahlungshäufigkeit (q) gibt an, wie oft die Zahlungen erfolgen werden.

-

Die Art der Annuität (T) gibt an, wann die Zahlung in jeder Zahlungsperiode erfolgt (nachschüssige Annuität: Ende jeder Zahlungsperiode; vorschüssige Annuität: Anfang jeder Zahlungsperiode).

-

Der Zukunftswert der Annuität (FVA) ist der Zukunftswert aller barwertigen Zahlungsströme (Zahlungen).

Unter der Option Weitere Parameter kannst du auch die folgenden Felder sehen:

-

Wachstumsrate der Annuität (g) ist der prozentuale Zuwachs einer Annuität im Falle einer wachsenden Annuität.

-

Anzahl der Perioden (t) zeigt die Laufzeit der Annuität in Jahren an.

-

Äquivalenter Zinssatz und periodischer äquivalenter Zinssatz sind die Zinssätze, die berechnet werden, wenn die Zahlungen und die Aufzinsung in einer anderen Frequenz erfolgen (kann nicht manuell eingestellt werden).

Da du nun (hoffentlich) mit dem Finanzjargon dieses Rechners vertraut bist, geben wir dir einen Überblick über die Gleichungen, die an der Berechnung beteiligt sind.

Die beiden grundlegenden Formeln für die Annuität lauten wie folgt:

-

Nachschüssige Annuität:

FVA = ZB / i ∙ ((1 + i)n - 1)

-

Vorschüssige Annuität:

FVA = ZB / i ∙ ((1 + i)n - 1) ∙ (1 + i)

n = m ∙ t, wobei n die Gesamtzahl der Aufzinsungsintervalle ist.

i = r / m, wobei i der periodische Zinssatz ist (Zinssatz über die Aufzinsungsintervalle).

Der Einfachheit halber beziehen wir uns in den folgenden Angaben auf die nachschüssige Annuität.

-

Zukunftswert einer wachsenden Annuität (g ≠ i):

FVA = ZB / (i - g) ∙ ((1 + i)n - (1 + g)n).

-

Zukunftswert einer wachsenden Annuität (g = i):

FVA = ZB ∙ n ∙ (1 + i)(n - 1).

-

Zukunftswert einer Annuität mit kontinuierlicher Aufzinsung (m → ∞)

FVA = ZB / (er - 1) ∙ (ert - 1),

wobei e für die Exponentialkonstante, die ungefähr 2,718 beträgt, steht.

Wie funktionieren Annuitäten?

Annuitäten sind Lebensversicherungsprodukte, die eine Rendite auf Investitionen bieten. Es gibt zwei Hauptarten von Annuitäten:

-

Feste Annuität: Bietet eine feste Rendite, ähnlich wie ein Einlagenzertifikat.

-

Variable Annuität: Bietet eine variable Rendite. Sie hängt von der Wertentwicklung der Vermögenswerte ab, in die die Annuität investiert ist (z. B. Börsenindizes).

Sind Annuitäten eine gute Investition?

Das hängt immer von deinen finanziellen Zielen und deiner Risikotoleranz ab. Feste Annuitäten sind geeignet für die Menschen, die am meisten Sicherheit suchen; allerdings verlieren sie höchstwahrscheinlich durch die Inflation an Kaufkraft. Variable Annuitäten können dagegen viel mehr Rendite abwerfen, unterliegen aber stärker der Wertschwankung.

Wie berechnet man den Zukunftswert einer Annuität?

Um den Zukunftswert einer Annuität zu berechnen:

-

Bestimme die periodische Zahlung, die du leisten wirst (P), die Rendite pro Periode (r) und die Anzahl der Perioden, in die du einzahlen wirst (n).

-

Berechne: (1 + r)ⁿ minus eins und teile durch r.

-

Multipliziere das Ergebnis mit P, und du erhältst den zukünftigen Wert einer Annuität. Du kannst auch Omni Calculator's Zukunftswert-der-Annuität-Rechner ausprobieren.

Wie viel brauche ich, um eine Annuität von 1 Million Euro zu haben?

Du musst 1316,88€ jeden Monat in eine Annuität investieren, die jährlich 10% abwirft, und das 20 Jahre lang, um 1 000 000€ anzuhäufen. Du kannst dieses Ergebnis mit Omni Calculator's Zukunftswert-der-Annuität-Rechner überprüfen.