Mehrwertsteuer Rechner

Dieser Mehrwertsteuer-Rechner oder Umsatzsteuer-Rechner ist ein Tool, mit dem du den zu zahlenden Mehrwertsteuerbetrag und den Bruttopreis des Produkts auf der Grundlage seines Nettowerts berechnen kannst. Du kannst unseren Rechner auch verwenden, um die Mehrwertsteuer zum Netto-/Bruttobetrag hinzuzufügen oder davon abzuziehen. Bevor du diesen Online-Rechner verwendest, solltest du dir einen Moment Zeit nehmen, um mehr darüber zu erfahren, was Mehrwertsteuer und Umsatzsteuer sind, ihre historische Entwicklung, die schriftliche Berechnung sowie ihre wirtschaftlichen Auswirkungen und einige interessante Fakten.

Definition der Mehrwertsteuer

Die Mehrwertsteuer (MwSt.) bzw. Umsatzsteuer (USt) ist eine Verbrauchssteuer, die auf Waren und Dienstleistungen erhoben wird. Der Name bezieht sich darauf, dass es sich um eine Steuer auf den „Mehrwert“ handelt, d. h. auf den Verkaufspreis eines Produkts nach Abzug der Materialkosten und anderer steuerpflichtiger Vorleistungen (ein Beispiel dazu findest du unten).

Mehrwertsteuer und Umsatzsteuer in Deutschland, Europa und International

In Deutschland wird das Wort Mehrwertsteuer synonym für die Umsatzsteuer 🇺🇸 verwendet. Bis 1968 das Umsatzsteuergesetz (UstG) eingeführt wurde, wurde die Umsatzsteuer als Mehrwertsteuer bezeichnet. Du wirst in den heutigen Gesetzen also das Wort Umsatzsteuer vorfinden, das Wort Mehrwertsteuer kann aber gleichbedeutend verwendet werden.

Beachte, dass dies nur für Deutschland gilt. Das UstG basiert auf der „Mehrwertsteuersystemrichtlinie“ (MwStSystRL) der europäischen Union, weshalb die meisten anderen Staaten das Wort Mehrwertsteuer (in ihrer Landesprache; z. B. „Value Added Tax; VAT“) verwenden. Beim Handel mit anderen Ländern solltest du also den Begriff Mehrwertsteuer verwenden.

Bei Lieferungen in ein Drittland wird auch von der Einfuhrumsatzsteuer gesprochen.

Wenn du international handelst, wirst du neben den Begriffen Mehrwertsteuer/ VAT vermutlich auch auf die Begriffe goods and services tax - GST und sales tax stoßen. Lass uns einmal genauer anschauen, wo bei diesen 3 Begriffen die Unterschiede liegen:

Unterschied Mehrwertsteuer/ VAT – GST

Du wirst die GST (goods and services tax) vor allem in Ländern wie Australien, Kanada, Neuseeland und Singapur finden.

Mehrwertsteuer und GST sind in mehreren Transaktionsphasen präsent und basieren auf der Wertschöpfung; allerdings bezieht sich das Mehrwertsteuerverfahren auf die Produktions-/Vertriebskette, im Gegensatz zur GST, die in der Lieferkette erscheint. Mit anderen Worten: Die Mehrwertsteuer ist an den Zeitpunkt des Verkaufs gebunden, die GST an den Zeitpunkt der Lieferung.

Die Mehrwertsteuer wird auf den Endverbrauch von Waren und Dienstleistungen erhoben und wird vollständig vom Verbraucher getragen. Im Gegensatz dazu ist die GST eine einzige Steuer auf die Lieferung von Waren und Dienstleistungen. Die auf jeder Stufe gezahlten Vorsteuern können auf der nachfolgenden Stufe der Wertschöpfung gutgeschrieben werden, sodass die GST im Wesentlichen nur eine Steuer auf die Wertschöpfung auf jeder Stufe ist. Der Endverbraucher trägt also nur die GST, die der letzte Händler in der Lieferkette in Rechnung stellt, wobei er auf allen vorangegangenen Stufen Verrechnungsvorteile hat.

Außerdem ist beim Mehrwertsteuersystem der Verkäufer für die Erhebung der Einnahmen verantwortlich, während bei der GST der Käufer für die Aufzeichnungen zuständig ist.

Ein weiterer Unterschied zwischen den beiden Systemen ist das Problem der Doppelbesteuerung, das bei der Mehrwertsteuer besteht, da die Steuer auf verbrauchsteuerpflichtige Waren auch beim Hersteller erhoben werden kann. Im Gegensatz dazu wird die Verbrauchssteuer in der GST subsumiert, sodass es in diesem Fall nicht zu einer Doppelbesteuerung kommt.

Unterschied Mehrwertsteuer/ VAT – sales tax

Die Mehrwertsteuer gilt für jede Stufe der Produktion von Waren und Dienstleistungen und wird nur auf der Grundlage des „Mehrwerts“ berechnet. Das bedeutet, dass jeder Teilnehmer an der Produktionskette nur für den von ihm geschaffenen „Mehrwert“ die Mehrwertsteuer zahlt. Dieser Prozess geht so lange weiter, bis das Produkt seinen Endempfänger erreicht — den Kunden. Er/sie produziert keinen „Mehrwert“, daher ist er/sie der/die letzte Träger/in der Steuerlast.

Im Gegensatz dazu sind sales tax eine einstufige Steuer, die auf den Gesamtwert der verkauften Waren oder Dienstleistungen erhoben werden, wenn der Verkauf stattfindet. Daher werden sie nur einmal gezahlt, im Gegensatz zur Mehrwertsteuer, die mehrfach berechnet wird.

Die folgende Tabelle veranschaulicht den Vergleich zwischen der Mehrwertsteuer und der sales tax anhand eines einfachen Beispiels. Stell dir vor, ein Holzfäller schlägt Bäume (ohne Kosten) und verkauft das Holz an einen Sägewerkbesitzer für 100€. Der Sägewerkbesitzer schneidet das Holz zu Eichenplatten und verkauft diese für 150€ an einen Tischler. Der Tischler stellt daraus einen Tisch her, den er für 300€ an den Einzelhändler verkauft, der ihn schließlich für 350€ an den Kunden weiterverkauft. Die insgesamt gezahlte Mehrwertsteuer beträgt 35€ oder 10% der Summe der auf jeder Stufe hinzugefügten Werte. Für die sales tax mit dem gleichen Satz von 10% ist die gezahlte Steuer identisch, sie wird jedoch erst beim Verkauf an den Kunden erhoben.

Produktionsschritt | Produkt | Preis | Preiserhöhung | 10% MwSt. | 10% Sales Tax |

|---|---|---|---|---|---|

1 | Baumstämme | 100€ | 100€ | 10€ | |

2 | Holzplatten | 150€ | 50€ | 5€ | |

3 | Holzplatten | 300€ | 150€ | 15€ | |

4 | Holzplatten | 350€ | 50€ | 5€ | 35€ |

Gesamtsteuern | 35€ | 35€ | 35€ |

Der Unterschied zwischen der Mehrwertsteuer und sales tax hat zwei entscheidende Auswirkungen: Die Mehrwertsteuer ist mit höheren Verwaltungskosten verbunden, da sie breiter angewendet wird. Sie ist für den Endverbraucher aber weniger sichtbar und kann daher aus politischer Sicht günstiger sein (Wells und Slesher, 1999).

Mehrwertsteuer – Wann 19% und wann 7%?

In Deutschland wird auf alle steuerpflichtigen Dienstleistungen und Produkte eine Mehrwertsteuer erhoben, der Steuersatz kann dabei entweder 19% oder 7% betragen.

Der Regelsteuersatz beträgt 19%. Von ihm ausgenommen sind alltägliche Güter, auf welche der Endverbraucher nur 7% Umsatzsteuer bezahlt. Welche Produkte und Dienstleistungen unter den ermäßigten Steuersatz fallen, ist in mit zwei Tabellenanhänge mit 54 Kategorien festgelegt. Darunter fallen beispielsweise Lebensmittel, Bücher, Tickets für den öffentlichen Nah- und Fernverkehr sowie Kunst- und Kulturangebote. Der Gesetzgeber versucht so, die Grundversorgung im Land zu garantieren. Jeder soll seinen Kühlschrank füllen, Bus und Bahn fahren, das Theater besuchen und Zeitung lesen können.

Beachte, dass beispielsweise nicht jedes Lebensmittel als Grundversorgung zählt. Auf gepressten Obstsaft oder pflanzliche Milch werden 19% Umsatzsteuer erhoben. Auch auf Mode, Möbel, Handwerkerarbeiten oder die Bewirtung im Restaurant zahlst du 19% Umsatzsteuer.

Denke daran, dass diese Regelung nur für Deutschland gilt. Auch wenn die Mehrwertsteuer auch in jedem anderen Land der EU erhoben wird, können sich die Steuersätze von Land zu Land unterscheiden – in Ungarn beträgt der Mehrwertsteuersatz beispielsweise 27% und Luxemburg hat den niedrigsten Steuersatz mit 17%.

Differenzbesteuerung und Mehrwertsteuer

Einige Unternehmen haben das Recht, eine andere Form der Mehrwertbesteuerung zu wählen, die sogenannte Differenzbesteuerung. Dieses Verfahren ermöglicht es Unternehmen, die Mehrwertsteuer auf ihre Gewinnspanne bei verkauften Waren zu zahlen. Im Gegensatz zur normalen Mehrwertsteuer kann der Verkäufer die Mehrwertsteuer auf gekaufte Waren oder Dienstleistungen nicht abziehen. Dies betrifft vor allem Second-Hand Geschäfte, Gebrauchtwagenhändler und das Kunstgewerbe. Wenn du zuerst wissen möchtest, wie du deine Gewinnspanne berechnen kannst, verwende unseren Marge Rechner. Wenn du ihn in Kombination mit der Mehrwertsteuer verwenden möchtest, schaue dir den Gewinnspanne und Mehrwertsteuer Rechner an (er hat allerdings nichts mit der Differenzbesteuerung zu tun).

Wie berechne ich die Mehrwertsteuer?

Um die Mehrwertsteuer zu berechnen, tue Folgendes:

- Bestimme den Nettopreis (Preis ohne Mehrwertsteuer). Sagen wir

50€. - Finde den Mehrwertsteuersatz heraus. In unserem Beispiel beträgt er

23%. Wenn du ihn in Prozenten ausdrücken möchtest, teile ihn durch100:23 / 100 = 0,23. - Um du den Mehrwertsteuerbetrag zu ermitteln: multipliziere den Nettobetrag mit dem Mehrwertsteuersatz.

50€ ∙ 0,23 = 11,50€. - Um den Bruttopreis zu ermitteln: Nimm den Mehrwertsteuerbetrag aus Schritt 3 und addiere ihn zum Preis ohne Mehrwertsteuer. Du erhältst den Preis inklusive Mehrwertsteuer:

50€ + 11,50€ = 61,50€.

Im Grunde ist es nur eine spezielle Art der Netto-Brutto-Berechnung. Wenn du die Berechnungen schnell durchführen möchtest, verwende einfach unseren Mehrwertsteuer-Rechner.

Wann kann die Mehrwertsteuer erstattet werden?

Es gibt Fälle, in denen die gezahlte Mehrwertsteuer zurückerstattet werden kann. Im Folgenden werden diese Situationen im Zusammenhang mit der in EU-Ländern gezahlten Mehrwertsteuer beschrieben.

- Grenzüberschreitende Erstattungen an EU-Unternehmen: Mehrwertsteuer, die bei grenzüberschreitenden Geschäften gezahlt wurde, die gelegentlich zwischen EU-Ländern abgewickelt werden.

- Mehrwertsteuererstattungen für Nicht-EU-Unternehmen: Unternehmen, die nicht in der EU ansässig sind, können die Mehrwertsteuer abziehen, wenn sie Geschäfte mit EU-Ländern machen.

- MwSt.-Rückerstattungen für ausländische Touristen: Wenn du aus dem Ausland kommst und demnächst in die EU reist, solltest du wissen, dass du die bei deinen Einkäufen gezahlte Mehrwertsteuer möglicherweise zurückerstattet bekommen kannst.

Auf den folgenden Websites findest du das Mehrwertsteuerverfahren und die offiziellen Richtlinien für die Berechnung der Mehrwertsteuerrückerstattung:

- und

- .

Mehrwertsteuer in den Vereinigten Staaten

Trotz der weltweiten Umsetzung der Mehrwertsteuer sind die Vereinigten Staaten das einzige Land unter den OECD-Ländern (Organisation für wirtschaftliche Zusammenarbeit und Entwicklung), das keine Mehrwertsteuer auf nationaler Ebene einführt. Stattdessen werden die Umsatzsteuern auf bundesstaatlicher (subnationaler) und regionaler Ebene erhoben und kontrolliert. Gegenwärtig erheben 5 der 50 US-Bundesstaaten (Alaska, Delaware, Montana, New Hampshire und Oregon) keine umsatzbezogene Steuer.

Die Entwicklung der verschiedenen Steuersysteme hängt von den landesspezifischen Merkmalen und dem historischen Hintergrund, aber auch von den Wirtschaftssystemen ab. Im folgenden Abschnitt erhältst du weitere Einblicke in dieses Thema.

Wirtschaftliche Auswirkungen der Mehrwertsteuer

Benjamin Franklin sagte im Jahr 1798: „In dieser Welt ist nichts sicher außer dem Tod und den Steuern.“ Diese unheimliche Aussage kam nicht aus dem Nichts: Steuern sind seit ihrem ersten Auftauchen ein fester Bestandteil des täglichen Lebens — laut Burg (2004) wurde im alten Ägypten um 2390 v. Chr. die erste Steuer eingeführt und in Form von Getreide erhoben. Mit der Industrialisierung weitete sich der Anwendungsbereich der Steuerpolitik allmählich aus, bis die Besteuerung im 19. Jahrhundert in den fortschrittlicheren Ländern ein Teil fast aller menschlichen Aktivitäten und des Konsums war. Da die Steuern in der Regel einen beträchtlichen Teil der Staatseinnahmen ausmachen, wirkte sich dieser Wandel tiefgreifend auf unsere Finanzangelegenheiten aus — die Mehrwertsteuer wurde zu einem wichtigen politischen und wirtschaftlichen Anliegen.

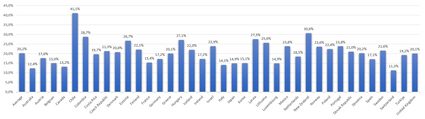

Die folgende Grafik zeigt den prozentualen Anteil der Mehrwertsteuer an der Gesamtbesteuerung im Jahr 2020 in den verschiedenen Ländern.

Die wirtschaftlichen Auswirkungen der Besteuerung können sich je nach theoretischem Ansatz und Art der Steuer ändern. Eine Anpassung oder Änderung der Mehrwertsteuerstruktur — in Bezug auf den Anwendungsbereich oder den Steuersatz — kann sich auf verschiedene Wege auf die Gesamtwirtschaft auswirken:

- Sie kann das Sparverhalten beeinflussen

Ökonomen sind sich, wie bei vielen anderen wirtschaftlichen Themen, oft uneins über die Auswirkungen verschiedener Steuerbelastungen. Die Diskussion über die Wahl zwischen Einkommenssteuer und Konsumsteuer ist eines dieser hitzigen Themen. Ein beträchtlicher Teil der Fachwelt ist der Meinung, dass die Einkommenssteuer das Sparverhalten verzerrt, da sie die Einnahmen und damit das verfügbare Einkommen (der Teil des Einkommens, der nach der Besteuerung zur Verfügung steht), welches die Menschen zum Sparen verwenden könnten, verringert. Andererseits fällt eine Konsumsteuer nur dann an, wenn Ersparnisse ausgegeben werden; sie verändert also nicht die Sparentscheidungen. Da höhere Ersparnisse zu höheren Investitionen beitragen, könnte eine höhere Konsumsteuer das Wirtschaftswachstum fördern.

In den Vereinigten Staaten hängen die Staatseinnahmen stärker von der Einkommenssteuer ab als in europäischen Ländern, in welchen die Konsumsteuer den größten Teil der Staatseinnahmen ausmacht. Es gab mehrere Versuche, das US-Steuersystem auf eine verbrauchsabhängige Besteuerung umzustellen, da die Befürworter einer solchen Umstellung argumentieren, dass dies die Menschen dazu ermutigen würde, mehr zu sparen. Höhere Ersparnisse würden dann das Wirtschaftswachstum, die Produktivität und den Lebensstandard fördern.

Die Befürworter der derzeitigen Einkommenssteuer sind dagegen der Meinung, dass Leute ihre Spargewohnheiten als Reaktion auf eine solche Umstellung des Steuersystems nicht wesentlich ändern würden. Um dieser Sorge Rechnung zu tragen, haben die amerikanischen Politiker das Einkommensteuergesetz angepasst, um diesen negativen Effekt zu kompensieren. Steuerzahler/innen können einen begrenzten Betrag auf ein spezielles Sparkonto (z. B. Individual Retirement Accounts und 401(k)-Pläne) einzahlen, welches nicht besteuert wird, bis sie ihr Geld im Ruhestand abheben. In diesem Fall werden Menschen, die mit dieser Methode sparen, letztendlich auf der Grundlage ihres Verbrauchs und nicht ihres Einkommens besteuert.

- In der Wirtschaft kommt es zu einer Umverteilung des Einkommens

Eng verbunden mit dem Argument des Sparverhaltens sind Steuergesetze von größerem Gewicht, die das Sparen fördern, auch für Menschen mit geringerem Einkommen. Das liegt daran, dass Familien mit geringem Einkommen in der Regel kaum Ersparnisse anhäufen können, da ihr gesamtes Einkommen für den täglichen Konsum ausgegeben wird. Ein solches System reduziert daher die Steuerlast für wohlhabendere Menschen und zwingt die Regierung dazu, ärmeren Menschen eine höhere Steuer aufzuerlegen. Daraus folgt, dass in Ländern, in denen die Steuereinnahmen stark von Konsumsteuern abhängen, ein hoher Mehrwertsteuersatz die Kluft zwischen Arm und Reich vergrößern und damit die Ungleichheit in der Gesellschaft verstärken kann. Die folgende Abbildung zeigt den Standard-Mehrwertsteuersatz in den OECD-Ländern im Jahr 2022. Der höchste Normalsteuersatz (27%) gilt für Ungarn; er wird jedoch durch ermäßigte Steuersätze für Lebensmittel und neu gebaute Häuser ausgeglichen, um Ärmeren zu helfen und Familien zu unterstützen.

- Das Preisniveau kann sich ändern

Die Einführung oder Anpassung des Mehrwertsteuersatzes kann sich auf das Preisniveau auswirken, obwohl das Ausmaß und die dauerhafte Wirkung nicht nur von der Gestaltung des Steuergesetzes, sondern auch von den wirtschaftlichen Faktoren und der Reaktion der Wirtschaftsakteure auf eine solche Änderung abhängen. Um dies zu verdeutlichen, betrachten wir eine Erhöhung des Mehrwertsteuersatzes in einem Land. Die unmittelbare Auswirkung der Änderung ist sicherlich ein Anstieg des Preisniveaus von Produkten, die der Mehrwertsteuer unterliegen. Die inflationäre Wirkung kann jedoch abgeschwächt werden, wenn der Verkäufer diese Kosten nicht vollständig auf den Endkunden überträgt. Dies kann in Sektoren, in denen der Wettbewerb zwischen den Verkäufern groß ist oder die Verbrauchernachfrage empfindlicher auf Preisänderungen reagiert, der Fall sein. Mit anderen Worten: Der volle Preiseffekt hängt weitgehend von der Preiselastizität der Nachfrage ab. Außerdem kann die Regierung Verkäufer davon abhalten, die Preise zu erhöhen, indem sie Preisobergrenzen einführt, die die inflationäre Wirkung weiter abschwächen. Doch selbst wenn eine Verschiebung des Mehrwertsteuersatzes zu Preisänderungen führt, ist die Dauer des Effekts eher kurz und führt kaum zu einem nachhaltigen Anstieg der Inflationsrate.

- Automatischer Stabilisator

Da staatliche Steuern im Allgemeinen aus wirtschaftlichen Aktivitäten entstehen, hängt ihre Höhe weitgehend vom realen Bruttoinlandsprodukt (BIP 🇺🇸) ab. Die Mehrwertsteuer bewegt sich, aufgrund ihres konsumorientierten Charakters, besonders stark mit der wirtschaftlichen Produktion. Wenn das Einkommen steigt, geben die Menschen mehr für Waren und Dienstleistungen aus, sodass die Steuereinnahmen automatisch steigen. Mit anderen Worten: Ein bestimmter Prozentsatz des in einem Land erwirtschafteten Gesamteinkommens fließt je nach Wirtschaftstätigkeit an den Staat: Eine höhere Wirtschaftstätigkeit bedeutet höhere Steuereinnahmen und ein niedrigeres BIP bedeutet niedrigere Steuereinnahmen. Da der Konsum jedoch einen beträchtlichen Teil des BIP ausmacht, fließt der größte Teil davon an den Staat, während ein kleinerer Teil zurück in die Wirtschaft fließt (als eine Form des Konsums) und zum Wirtschaftswachstum beiträgt. Daraus folgt, dass Steuern als automatischer Stabilisator betrachtet werden können, da sie die Wirtschaft vor einer Überhitzung schützen, aber auch die Wirtschaftstätigkeit unterstützen können, wenn die Produktion niedriger ist als erwartet. Außerdem kann die Regierung den Konsum ankurbeln, indem sie die Mehrwertsteuersätze senkt; die Wirkung dieser Politik ist jedoch nicht vollständig klar und selten von langer Dauer.

Die Geschichte der Mehrwertsteuer

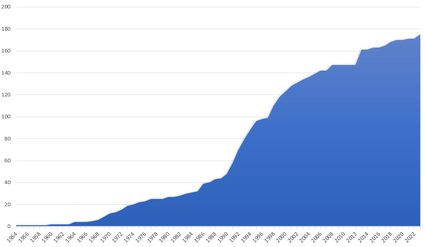

Im Vergleich zu anderen Steuerformen ist die Mehrwertsteuer mit nur etwas mehr als 60 Jahren relativ jung. Dennoch hat sie sich zu einer der wichtigsten Einnahmequellen für Regierungen entwickelt. Die folgende Abbildung zeigt die Anzahl der Länder, die eine Mehrwertsteuer eingeführt haben.

Es gibt keinen eindeutigen Konsens darüber, wann und wo die Mehrwertsteuer zum ersten Mal eingeführt wurde. Die meisten theoretischen Untersuchungen und Diskussionen begannen in den 1920er Jahren in den USA und Deutschland. Damals schlugen Ökonomen die Mehrwertsteuer als mögliche Lösung vor, um erhebliche Staatseinnahmen zu erzielen, ohne die Ressourcenallokation des freien Marktsystems zu verzerren (Lindholm, 1980).

Ein deutscher Geschäftsmann, Carl von Siemens, hatte in den 1920er Jahren die Idee einer verbrauchsabhängigen Mehrwertsteuer, es war aber Maurice Lauré, der Direktor der französischen Steuerbehörden, der die Idee von Siemens in ein System umwandelte und als „Vater” der Mehrwertsteuer gilt. Daher war Frankreich 1954 das erste Land, das diese Praxis übernahm, obwohl sie auf eine etwas andere Weise umgesetzt wurde, da sie nur Großhandelstransaktionen abdeckte. Kurze Zeit später wurde die Mehrwertsteuer auch in den ehemaligen französischen Kolonien Côte d'Lvoire und Senegal sowie 1965 in Brasilien eingeführt. Anfänglich wurde die neue Steuer wenig anerkannt. In den späten 1960er Jahren gab es nur 10 Länder, die die Mehrwertsteuer in ihr Steuersystem aufgenommen hatten. Ihr weltweiter Erfolg ist auf die Erweiterung der Europäischen Union zurückzuführen, da die Einführung der Mehrwertsteuer eine der Voraussetzungen für die Mitgliedschaft war. Bis 1989 gab es die Mehrwertsteuer in 48 Ländern (vor allem in Westeuropa und Lateinamerika). Dank der starken Unterstützung durch den IMF (Internationaler Währungsfonds) stieg die Zahl der Länder, die sie einführten, auf über 140 an. Die derzeitige Beliebtheit der Mehrwertsteuer rührt daher, dass sie als eine der effektivsten Möglichkeiten gilt, die Staatseinnahmen zu erhöhen. Ein weiterer Vorteil der Mehrwertsteuer ist, dass sie gegenüber dem internationalen Handel neutral ist. Außerdem ist sie bis zu einem gewissen Grad sicher vor Betrug im Inland.

Wie hoch ist der Bruttobetrag, wenn der Nettobetrag 200€ und die Mehrwertsteuer 20% beträgt?

Der Bruttopreis beträgt 240€. Um diese Antwort zu erhalten, berechnen wir zuerst den Betrag der Mehrwertsteuer als Nettopreis × Mehrwertsteuersatz, also 200€ × 20% = 40€. Dann addieren wir diesen Betrag zum Nettopreis, um den Bruttopreis zu erhalten: Bruttobetrag = Nettobetrag + Steuer, also 200€ + 40€ = 240€.

Wie berechne ich den Preis ohne Mehrwertsteuer?

So findest du den Preis abzüglich der Mehrwertsteuer:

- Bestimme den Mehrwertsteuersatz. Schreibe ihn als Dezimalzahl auf, z. B.

15% = 0,15. - Berechne

1 + MwSt.. Zum Beispiel:1 + 0,15 = 1,15. - Dividiere den

Bruttopreisdurch das Ergebnis aus Schritt 2. - Dies ist der Nettopreis, also der Preis vor der Mehrwertsteuer. Wenn du mit den Berechnungen Schwierigkeiten hast, verwende einfach Omni's Mehrwertsteuer-Rechner.