Calculadora del valor futuro de una anualidad

La calculadora del valor futuro de una anualidad 🇺🇸 es una herramienta compacta que te ayuda a calcular el valor de una serie de flujos de caja iguales en una fecha futura. En otras palabras, con esta calculadora de anualidades, puedes estimar el valor futuro de una serie de pagos periódicos. También puedes utilizarla para averiguar cuál es el pago de una anualidad, el periodo o la tasa de interés si se dan otros valores. Además, puedes leer sobre los distintos tipos de anualidades y conocer su fondo analítico.

Si este tema te interesa, ¡no dejes de consultar también la calculadora del valor del dinero en el tiempo 🇺🇸!

¿Qué es una anualidad?

La anualidad se refiere a un tipo específico de construcción financiera que implica una serie de pagos a lo largo de un determinado periodo de tiempo, independientemente de la dirección del flujo del dinero (es decir, el dinero se te paga a ti o tú pagas el dinero a otra persona). Las anualidades también deben cumplir dos condiciones: que los pagos sean iguales y se realicen a intervalos fijos. Por ejemplo, 200 pesos pagados al final de cada uno de los próximos diez años es una anualidad de 10 años.

Si se trata de una anualidad, hay que tener en cuenta dos aspectos: el valor presente y el valor futuro de la anualidad. Esta calculadora estimará por ti el valor futuro de las anualidades, pero si te interesa conocer el valor presente de una anualidad, visita nuestra calculadora del valor presente de una anualidad 🇺🇸.

Tipos de anualidades

Hay muchas formas de clasificar las anualidades. Puede que oigas hablar de una anualidad vitalicia en la que los pagos se reparten durante el resto de la vida del comprador (rentista). Como este tipo de anualidad solo se paga en determinadas circunstancias, se denomina anualidad contingente (es decir, depende del tiempo que viva el titular). Si el contrato especifica el periodo por adelantado, la llamamos anualidad cierta o garantizada.

Las anualidades también se distinguen según la variabilidad de los pagos. Hay anualidades fijas, en las que los pagos son constantes, pero también hay anualidades variables que te permiten acumular los pagos e invertirlos con impuestos diferidos. También hay anualidades indexadas, en las que los pagos están vinculados a un índice.

La forma más importante de diferenciar las anualidades desde el punto de vista de la calculadora actual es el calendario de los pagos.

En este contexto, existen dos tipos de anualidades:

-

Anualidad vencida o anualidad ordinaria: los pagos se realizan al final de los periodos. Las hipotecas, los créditos hipotecarios para automóviles y los préstamos para estudiantes son, convencionalmente, anualidades vencidas.

-

Anualidad anticipada: Los pagos se realizan al principio de cada periodo. Ejemplos de este tipo son: pagos de alquileres, primas de seguros de vida y pagos de lotería (¡si tienes la fortuna de ganar una!)

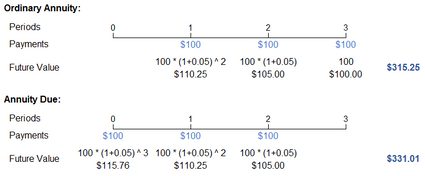

La forma más fácil de entender la diferencia entre estos tipos de anualidades es considerar un ejemplo sencillo. Supongamos que depositas 100 dólares anuales durante tres años, y la tasa de interés es del 5 %; por tanto, tienes una anualidad de 100 dólares, a 3 años y al 5 %.

Importe del pago = 100 dólares

Tasa de interés = 5 %

Plazo de la anualidad = 3 años

El gráfico siguiente muestra los plazos de los dos tipos de anualidad con sus valores futuros. Como puedes ver, en el caso de una anualidad anticipada (annuity due), cada pago se produce un año antes del pago en la anualidad vencida (ordinary annuity). Los pagos adelantados afectan inmediatamente al valor futuro de la anualidad, ya que el dinero permanece más tiempo en tu banco y, por tanto, devenga intereses durante un periodo adicional. Como resultado, con la anualidad anticipada, el valor futuro de la anualidad es mayor que con la anualidad vencida.

El gráfico también explica visualmente cómo se calcula el valor futuro de una anualidad: no es más que la suma de los flujos de caja compuestos estimados en cada año. ¿Cómo calcular estos pagos individuales? Mira nuestro ejemplo de la anualidad vencida. El primer pago devenga intereses durante dos periodos, el segundo durante un periodo, y el tercero no devenga intereses porque se realiza al final de la vida de la anualidad. Este es un ejemplo de interés compuesto, una característica común en finanzas en la que el interés se calcula sobre el interés.

Este planteamiento puede parecer sencillo, pero el cálculo puede resultar pesado si la anualidad cubre un intervalo prolongado. Además, pueden aparecer otros factores que hay que tener en cuenta y complicar aún más la estimación. En la siguiente sección, puedes aprender a aplicar nuestra calculadora de anualidades de valor futuro a cualquier escenario, por complejo que sea.

Cómo utilizar nuestra calculadora de anualidades

En el apartado anterior, esperamos haberte dado alguna idea de cómo funciona una anualidad simple. Sin embargo, puedes aplicar nuestra calculadora del valor futuro de una anualidad para resolver algunos problemas financieros más complejos. En esta sección, puedes aprender a utilizar esta calculadora y los fundamentos matemáticos que la rigen.

Para empezar, echemos un vistazo rápido a los parámetros y términos que puedes encontrar en nuestra calculadora:

-

Importe del pago (IP) es el importe ingresado o egresado (flujo de caja) en cada periodo.

-

Tasa de interés (r) es la tasa de interés nominal anual expresada en porcentaje.

-

Plazo de la anualidad constituye la duración de la anualidad.

-

La frecuencia de capitalización (m) se refiere al número de veces que se capitalizan los intereses. Por ejemplo, cuando la capitalización se aplica anualmente, m = 1, trimestralmente, m = 4, mensualmente, m = 12, etc. También puedes elegir la frecuencia como continua, que es una forma extrema y el límite teórico de la frecuencia de capitalización. En tal caso, m = infinito.

-

La frecuencia de pago (q) indica la frecuencia con la que se materializarán los pagos.

-

Tipo de anualidad (T) significa el momento del pago en cada periodo de pago (anualidad vencida: final de cada periodo de pago; anualidad anticipada: principio de cada periodo de pago).

-

Valor futuro de la anualidad (VFA) es el valor futuro de cualquier flujo de caja con valor presente (pagos).

En la sección “Parámetros avanzados”, también puedes ver los siguientes campos:

-

Tasa de crecimiento de la anualidad (g) es el porcentaje de incremento de una anualidad en el caso de una anualidad creciente.

-

Número de periodos (t) muestra el número de veces que se acumulan los intereses y el crecimiento.

-

"Tasa de interés equivalente” y “Tasa de interés periódica equivalente" son las tasas de interés calculadas cuando los pagos y la capitalización se producen con una frecuencia diferente (no se puede establecer manualmente).

Ahora que (esperemos) estás familiarizado con la jerga financiera que se aplica en esta calculadora, te daremos una visión general de las ecuaciones que intervienen en el cálculo.

Las dos fórmulas básicas de anualidad son las siguientes:

-

Anualidad vencida:

VFA = IP/ i × ((1 + i)n − 1)

-

Anualidad vencida:

VFA = IP/ i × ((1 + i)n − 1) × (1 + i)

n = m × t, donde n es el número total de intervalos de capitalización

i = r / m, donde i es la tasa de interés periódica (tasa sobre los intervalos de capitalización)

Para simplificar, nos referimos a la anualidad vencida en las siguientes especificaciones.

-

Valor futuro de una anualidad creciente (g ≠ i):

VFA = IP/ (i − g) × ((1 + i)n − (1 + g)n)

-

Valor futuro de una anualidad creciente (g = i):

VFA = IP × n × (1 + i)(n − 1)

-

Valor futuro de una anualidad con capitalización continua (m → ∞)

VFA = IP / (er − 1) × (ert − 1)

donde e representa la constante exponencial, que es aproximadamente 2.718.

Preguntas frecuentes

¿Cómo funcionan las anualidades?

Las anualidades son productos de seguro de vida que proporcionan un rendimiento de la inversión. Hay dos tipos principales de anualidades:

-

Anualidad fija: Proporciona una rentabilidad fija, similar a la de un certificado de depósito.

-

Anualidad variable: Proporciona una rentabilidad variable. Depende del rendimiento de los activos en los que se invierte la anualidad (como los índices bursátiles).

¿Son las anualidades una buena inversión?

Siempre depende de tus objetivos financieros y de tu tolerancia al riesgo. Las anualidades fijas son para las personas que buscan más seguridad; sin embargo, lo más probable es que pierdan poder adquisitivo a causa de la inflación. En cambio, las anualidades variables pueden rendir mucho más, pero tienen la característica de la fluctuación del valor.

¿Cómo calcular el valor futuro de una anualidad?

Para calcular el valor futuro de una anualidad:

-

Define el pago periódico que vas a hacer (P), la tasa de rendimiento por periodo (r) y el número de periodos que vas a aportar (n).

-

Calcula: (1 + r)ⁿ menos uno (1) y divídelo por r.

-

Multiplica el resultado por P, y tendrás el valor futuro de una anualidad. También puedes probar la calculadora del valor futuro de una anualidad de Omni.

¿Cuánto necesito para tener una anualidad de 1 millón de MXN?

Necesitas invertir MXN 1316.88 cada mes en una anualidad con un rendimiento del 10 % anual y hacerlo durante 20 años para acumular MXN 1 000 000. Puedes comprobar este resultado en la calculadora del valor futuro de una anualidad de Omni.